Сумма налога при продаже земли при владении меньше 5 лет – какая сумма вычитается из дохода?

Продажа земельных участков стала актуальной темой в последнее время. Многие люди начинают задумываться о продаже своей недвижимости или приобретении нового участка земли. Однако, при продаже земли важно знать обязательные налоговые платежи, которые могут возникнуть при этой сделке. Особое внимание следует уделить случаю продажи земли, которой вы владеете менее 5 лет.

Если вы решите продать земельный участок, который находится в вашей собственности менее 5 лет, вам придется заплатить налог с прибыли от этой сделки. В соответствии с действующим законодательством, ставка налога составляет 13% от суммы полученной при продаже земли. Это важно учитывать при расчете финансовых затрат и оценки выгодности продажи.

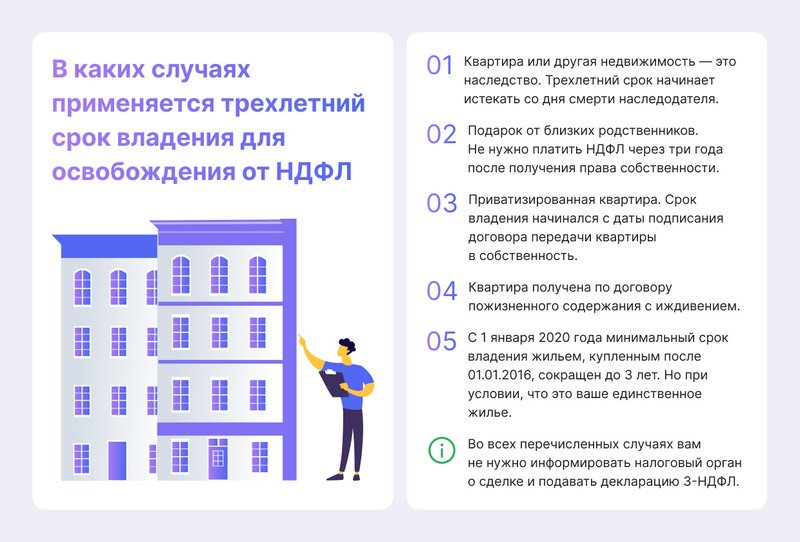

Однако, существуют исключения, когда налог на прибыль при продаже земли не требуется уплачивать. Если вы являетесь собственником участка менее 3 лет и продаете его по причине смены места жительства или работы, налоговые обязательства отпадают. В этом случае, вам нужно будет предоставить официальное подтверждение о причинах продажи и сроке владения участком.

Чтобы избежать неприятных ситуаций и неуклюжих ошибок при продаже земли, важно заранее проконсультироваться с налоговым специалистом или ознакомиться с действующим законодательством в вашем регионе. Внимательное ознакомление с правилами и требованиями позволит вам быть уверенным в соблюдении всех налоговых обязательств и избежать возможных штрафов и проблем при совершении сделки по продаже земли.

- Сумма налога при продаже земли при владении меньше 5 лет

- Стоимость участка

- Индивидуальный налоговый статус

- Когда оплачивается налог

- Как рассчитать сумму налога

- Документы, необходимые для уплаты налога

- 1. Договор купли-продажи

- 2. Паспорт и СНИЛС продавца

- 3. Свидетельство о праве собственности

- Способы уплаты налога

- Возможность уменьшить сумму налога

- 1. Декларирование расходов на приобретение и улучшение земельного участка

- 2. Применение налоговых вычетов на основе статуса владельца

- Последствия уклонения от уплаты налога

- Вопрос-ответ:

- Какая сумма налога при продаже земли, если я владел ею менее 5 лет?

- Что нужно знать о налоге при продаже земли, если срок владения меньше 5 лет?

- Как можно уменьшить сумму налога при продаже земли, если владение длилось менее 5 лет?

- Какие документы необходимы для определения суммы налога при продаже земли, если срок владения менее 5 лет?

- Есть ли возможность освободиться от уплаты налога при продаже земли, если владение длилось менее 5 лет?

- Какова сумма налога при продаже земли, если я владею ею менее 5 лет?

- Видео:

- НАЛОГ 13% НДФЛ С ПРОДАЖИ ПОСТРОЕННОГО ДОМА и ЗЕМЕЛЬНОГО УЧАСТКА

Сумма налога при продаже земли при владении меньше 5 лет

Когда вы продаете земельный участок, которым владели меньше пяти лет, вам может потребоваться уплатить налог на прибыль с этой продажи. Однако сумма этого налога может зависеть от различных факторов, включая стоимость участка, ваш индивидуальный налоговый статус и действующий законодательный округ, в котором происходит продажа.

Стоимость участка

Стоимость земельного участка может быть одним из основных факторов, определяющих сумму налога при продаже земли. Обычно налоговая ставка рассчитывается как процент от общей стоимости участка. Чем выше стоимость участка, тем выше будет сумма налога.

Индивидуальный налоговый статус

Ваш налоговый статус также может влиять на сумму налога при продаже земли. Если вы являетесь физическим лицом, то налоговый платеж может быть рассчитан на основе стандартных налоговых ставок, которые действуют для данной категории налогоплательщиков. Однако если вы являетесь юридическим лицом или индивидуальным предпринимателем, налоговая ставка может быть другой.

Важно знать, что некоторые лица могут быть освобождены от уплаты налога при продаже земли, если они удовлетворяют определенным критериям, таким как возраст, доход или продажа первого земельного участка.

В любом случае, перед продажей земли сроком владения менее пяти лет, вам рекомендуется проконсультироваться с налоговым специалистом или юристом, чтобы получить конкретную информацию о сумме налогов, применимых к вашей ситуации. Они помогут вам определить правильную сумму налога, учтя все юридические и финансовые аспекты продажи земельного участка.

Когда оплачивается налог

Налог на продажу земельного участка при владении его менее 5 лет оплачивается в следующих случаях:

| Ситуация | Оплата налога |

|---|---|

| Продажа участка лицу, не являющемуся индивидуальным предпринимателем | Оплата налога производится в течение 30 дней с даты регистрации сделки |

| Продажа участка индивидуальным предпринимателем | Оплата налога производится в налоговый период, в котором произошла сделка |

| Продажа участка по договору долевого участия | Оплата налога производится по мере приобретения права собственности на долю в участке |

В случае невыплаты или неполной выплаты налога, налоговые органы имеют право начислить пени и штрафы, а также взыскать сумму налога через судебные процедуры.

Как рассчитать сумму налога

Расчет суммы налога при продаже земли, если срок владения составляет менее 5 лет, осуществляется в соответствии с действующим законодательством. Как правило, налоговая ставка для такого вида сделок составляет определенный процент от стоимости продажи.

Для начала рассчитайте стоимость продажи земельного участка, которую необходимо включить в основание для расчета налога. Сумма налога зависит от рыночной стоимости земли на момент продажи, которую можно узнать у оценщиков или иными способами определить самостоятельно.

Затем необходимо определить налоговую ставку, которая применима в вашем регионе. Для этого обратитесь к местным налоговым органам или используйте разделы муниципальных или региональных порталов, посвященных налоговому законодательству.

После того, как вы определили стоимость продажи и налоговую ставку, перемножьте эти значения и разделите на 100, чтобы получить сумму налога. Например, если стоимость продажи составляет 1 000 000 рублей, а налоговая ставка – 13%, то сумма налога составит 130 000 рублей.

Важно отметить, что некоторые регионы могут устанавливать дополнительные условия и требования при расчете налоговой суммы. Поэтому рекомендуется обратиться в налоговые органы или квалифицированным специалистам для получения точной информации и консультаций по данному вопросу.

Документы, необходимые для уплаты налога

При продаже земли, если владение длилось менее 5 лет, необходимо уплатить налог. Для правильного и своевременного уплаты налога важно предоставить следующие документы:

1. Договор купли-продажи

Договор купли-продажи является основным документом, который подтверждает передачу прав на земельный участок от продавца к покупателю. В договоре должны быть указаны все условия сделки, включая сумму продажи и способы оплаты.

2. Паспорт и СНИЛС продавца

При уплате налога необходимо предоставить копию паспорта продавца, а также его СНИЛС (Страховой номер индивидуального лицевого счета). Эти документы позволяют идентифицировать продавца и определить размер налога, который ему необходимо уплатить.

3. Свидетельство о праве собственности

Свидетельство о праве собственности является основным документом, подтверждающим права продавца на земельный участок. Оно должно быть оформлено в соответствии с законодательством и включать все необходимые данные, такие как размер участка, его местоположение, границы и прочие характеристики.

Помимо указанных документов, могут потребоваться и другие документы, в зависимости от обстоятельств сделки и требований налоговой службы. Важно обратиться к специалисту или юристу, который поможет подготовить все необходимые документы и правильно уплатить налог при продаже земли.

Способы уплаты налога

Для уплаты налога при продаже земли при владении меньше 5 лет существуют различные способы. Вот некоторые из них:

1. Единый налог на вмененный доход

Данный способ подразумевает уплату налога в размере 6% от суммы продажи земельного участка, если его площадь не превышает 2 гектара. Если площадь участка больше, то налог может быть увеличен. Для применения данного способа необходимо обратиться в налоговую инспекцию и подать соответствующее заявление.

2. Уплата налога в рассрочку

Если уплата налога сразу может оказаться непосильной, можно попросить разрешение на уплату налога в рассрочку. В этом случае сумма налога будет разделена на несколько платежей, установленных налоговым органом. Для получения разрешения на рассрочку необходимо обратиться в налоговую инспекцию и предоставить соответствующие документы.

3. Зачет налога с других доходов

В некоторых случаях можно воспользоваться зачетом налога с продажи земельного участка с других доходов, полученных в том же налоговом периоде. Например, если у вас есть другой доход, по которому вы уже заплатили налог, вы можете запросить его зачет в сумме налога с продажи земельного участка. Для этого необходимо предоставить налоговой инспекции соответствующие документы и заявление.

4. Уплата налога в полном объеме

Если нет необходимости разбивать налог на части и уплата его сразу не причиняет трудностей, можно просто заплатить налог полностью. Для этого следует обратиться в налоговую инспекцию и узнать все детали процедуры уплаты налога в полном объеме.

Важно помнить, что способ уплаты налога следует выбирать исходя из своих финансовых возможностей и с учетом конкретной ситуации. При возникновении вопросов лучше всего проконсультироваться с налоговым специалистом или обратиться в налоговую инспекцию для получения подробной информации.

Возможность уменьшить сумму налога

При продаже земельного участка, если срок его владения меньше 5 лет, владельцу приходится выплачивать налог на полученную прибыль. Однако существуют способы, позволяющие уменьшить сумму налога или даже освободиться от его уплаты.

1. Декларирование расходов на приобретение и улучшение земельного участка

Владелец земельного участка с правом распоряжения имеет возможность декларировать расходы, понесенные на его приобретение и улучшение. Величина таких расходов уменьшает налогооблагаемую базу и, соответственно, сумму налога.

2. Применение налоговых вычетов на основе статуса владельца

Налоговые вычеты могут быть применены, если владелец земельного участка относится к определенным категориям лиц. Например, имеются вычеты для инвалидов, ветеранов или молодых семей. Применение таких вычетов позволяет снизить сумму налога или даже полностью избежать его уплаты.

| Категория лица | Размер налогового вычета |

|---|---|

| Инвалиды 1 группы | 100% от суммы налога |

| Ветераны | 50% от суммы налога |

| Молодые семьи | 50% от суммы налога |

Таким образом, вычеты позволяют значительно снизить сумму налога и сделать его оплату более доступной.

Последствия уклонения от уплаты налога

Уклонение от уплаты налога при продаже земли, если владение продолжалось менее 5 лет, может повлечь за собой серьезные последствия и привести к юридическим и финансовым проблемам. В таком случае налоговые органы способны реализовать механизмы контроля и наказания, чтобы восстановить справедливость и защитить интересы государства.

Одна из основных мер, применяемых в отношении лиц, уклоняющихся от уплаты налога при продаже земли, заключается в наложении штрафов. Размер штрафа может составлять определенный процент от суммы уклоненного налога или определяться исходя из суммы сделки. Кроме того, налоговые органы могут провести дополнительные проверки и установить налоговые задолженности, которые должны быть погашены в сжатые сроки.

Неуплата налога на продажу земли при неправомерном владении может также привести к уголовной ответственности. В случае выявления факта уклонения от уплаты налога, налоговые органы могут обратиться в правоохранительные органы с просьбой возбудить уголовное дело. За уклонение от уплаты налога предусмотрены различные уголовные наказания, включая штрафы и лишение свободы.

Важно помнить, что уклонение от уплаты налога при продаже земли является нарушением закона и может повлечь за собой негативные последствия.

Проведение операций с земельными участками без уплаты налога не только нарушает законодательство, но также может привести к недополучению доходов государства. Это может иметь негативные последствия в долгосрочной перспективе, так как невыплата налога снижает бюджетные доходы, что затрудняет реализацию различных программ и проектов, таких как развитие инфраструктуры и социальных программ.

В целях укрепления правового государства и обеспечения справедливости, налоговые органы прикладывают максимум усилий для предотвращения уклонения от уплаты налога и выявления нарушителей. Они сотрудничают с правоохранительными органами и проводят специальные проверки, а также следят за рынком недвижимости и обращают внимание на случаи, которые могут свидетельствовать о неправомерных схемах продажи земли с целью уклонения от налогов.

Поэтому, при продаже земли исключайте возможность уклонения от уплаты налога и соблюдайте законодательство, так как последствия уклонения могут быть серьезными, вплоть до уголовной ответственности.

Вопрос-ответ:

Какая сумма налога при продаже земли, если я владел ею менее 5 лет?

Если вы владеете земельным участком менее 5 лет, то вам придется заплатить 30% налога на доход от продажи. Это обязательное требование, которое основано на налоговом кодексе.

Что нужно знать о налоге при продаже земли, если срок владения меньше 5 лет?

Если вы продаете землю, которой владели менее 5 лет, то сумма налога на доход от продажи будет составлять 30%. При этом, существуют некоторые исключения, когда налог можно уменьшить или освободиться от уплаты.

Как можно уменьшить сумму налога при продаже земли, если владение длилось менее 5 лет?

Существуют несколько способов уменьшить сумму налога при продаже земли, если вы владели участком менее 5 лет. Вы можете учесть расходы на строительство и улучшение земли, а также себестоимость участка. Также возможно участие в программе долевого участия в строительстве жилых домов, что позволит уменьшить сумму налога.

Какие документы необходимы для определения суммы налога при продаже земли, если срок владения менее 5 лет?

Для определения суммы налога при продаже земли, если вы владели ею менее 5 лет, вам понадобятся следующие документы: договор о приобретении или получении земельного участка, договор о продаже участка, документы, подтверждающие расходы на улучшение земли, а также все счета и квитанции, связанные с данной продажей.

Есть ли возможность освободиться от уплаты налога при продаже земли, если владение длилось менее 5 лет?

Да, есть возможность освободиться от уплаты налога при продаже земли, если вы владели участком менее 5 лет. Например, вы можете участвовать в программе реновации жилищного фонда или восстановления объектов культурного наследия. В этом случае, сумма налога будет равна нулю.

Какова сумма налога при продаже земли, если я владею ею менее 5 лет?

Сумма налога при продаже земли при владении менее 5 лет составляет 30% от разницы между стоимостью продажи и стоимостью покупки земельного участка. Это касается только граждан, а для индивидуальных предпринимателей и организаций налог составляет 20%.