Методы отражения НДФЛ на больничные листки при увольнении – основные положения и практические советы

Больничные листки и увольнение – два понятия, которые в большинстве случаев никак не связаны друг с другом. Однако, в определенных ситуациях, работник может оказаться на больничном листке и одновременно быть уволенным. В таких ситуациях возникают вопросы о правилах отражения налога на доходы физических лиц (НДФЛ) при выплате больничных по трудовому договору.

Основным средством отражения НДФЛ является расчет и удержание этого налога при начислении и выплате больничных листков уволенным сотрудникам. Как правило, при увольнении работника, в больничном листке указывается сумма начисленных и выплаченных ему денежных средств в период нетрудоспособности.

В этом случае работодатель обязан удержать и перечислить налоги из суммы больничных, начисленных и выплаченных уволенному работнику. Для удержания налога работодатель должен учесть все необходимые параметры, такие как ставка НДФЛ, сумма дохода работника, налоговый вычет и другие факторы, которые могут повлиять на размер удерживаемого налога.

- Основные средства

- 1. Электронная отчетность

- 2. Учетная система

- Отражение НДФЛ

- Отражение НДФЛ в больничных листках уволенных сотрудников

- Порядок расчета и уплаты НДФЛ

- По больничным листкам

- Оформление больничного листка

- Отражение больничных листков в учете

- Уволенных

- Информация о налоге

- Порядок учета

- Вопрос-ответ:

- Какие основные средства используются для отражения НДФЛ по больничным листкам уволенных?

- Какие документы нужно представить в налоговые органы для отражения НДФЛ по больничным листкам уволенных?

- Как отражается НДФЛ по больничным листкам уволенных в налоговых органах?

- Какие последствия могут быть, если не отражать НДФЛ по больничным листкам уволенных?

- Какие преимущества есть у отражения НДФЛ по больничным листкам уволенных?

- Какие основные средства отражения НДФЛ по больничным листкам уволенных?

- Что такое учетная система?

- Какая информация содержится в форме 2-НДФЛ?

- Видео:

Основные средства

Когда речь идет о отражении НДФЛ по больничным листкам уволенных, необходимо использовать ряд основных средств, чтобы правильно и точно выполнять эту задачу.

1. Электронная отчетность

Одним из основных средств отражения НДФЛ является электронная отчетность. С помощью специальных программ и сервисов можно составить и передать отчеты об удержанных суммах налога по больничным листкам уволенных.

2. Учетная система

Для правильного отражения НДФЛ необходимо иметь учетную систему, которая позволяет вести учет удержаний по налогу. В учетной системе следует создать соответствующий счет, на котором будет отражаться сумма удержанного налога по больничным листкам уволенных.

Важно помнить, что использование основных средств отражения НДФЛ по больничным листкам уволенных позволяет более эффективно и точно выполнять эту задачу, а также снижает возможность возникновения ошибок при подсчете и учете НДФЛ.

Отражение НДФЛ

При увольнении сотрудника, работодатель обязан выплатить ему компенсацию за неиспользованные отпускные дни. НДФЛ также должен быть учтен при расчете этой компенсации. Кроме того, налог может быть удержан суммарно с выплаты больничного листка, если сотрудник находится на больничном до самого увольнения.

Отражение НДФЛ в больничных листках уволенных сотрудников

- В больничных листках уволенных сотрудников необходимо указать сумму выплаченного больничного пособия.

- Данные о выплате НДФЛ должны быть отражены в соответствующей графе больничного листка.

- Сумма удержанного НДФЛ указывается отдельным пунктом в больничном листке.

- При расчете компенсации за неиспользованные отпускные дни, НДФЛ также должен быть учтен и указан отдельно.

Порядок расчета и уплаты НДФЛ

Для расчета и уплаты НДФЛ по больничным листкам уволенных сотрудников работодатель должен следовать определенным правилам:

- Определить сумму выплаченного больничного пособия.

- Удержать сумму НДФЛ в соответствии с действующими ставками налога.

- Отразить удержанный НДФЛ в больничном листке и выплатить сотруднику оставшуюся часть суммы больничного пособия.

- При расчете компенсации за неиспользованные отпускные дни также учесть размер НДФЛ и расчеты отразить в соответствующем документе.

- Держать учет и отчетность об уплаченных НДФЛ.

Важно учесть, что правила и ставки по уплате НДФЛ могут меняться, поэтому необходимо следить за изменениями в законодательстве и актуализировать процедуры расчета и уплаты налога.

По больничным листкам

Оформление больничного листка

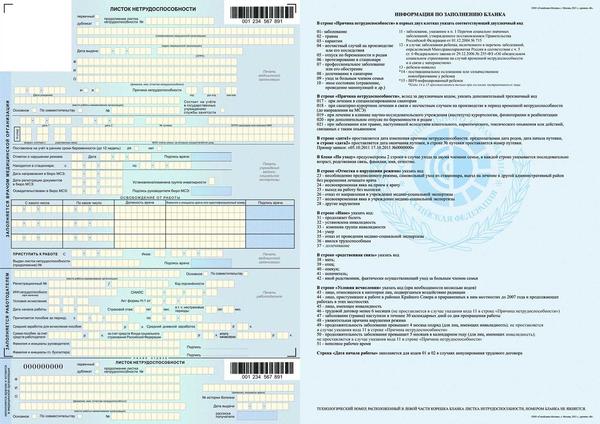

Больничный листок заполняется врачом и содержит информацию о диагнозе, продолжительности нетрудоспособности и рекомендациях по лечению. Важно помнить, что заполнение листка должно соответствовать медицинским стандартам и требованиям законодательства.

Отражение больничных листков в учете

По больничным листкам уволенных работников производится отражение НДФЛ. Работодатель обязан удержать соответствующий налог с суммы выплачиваемого пособия и перечислить его в бюджет. Для этого необходимо правильно заполнить расчетный лист, указав причину удержания и вычислив сумму налога по ставке, действующей на момент увольнения.

| Сумма пособия | НДФЛ, % | Сумма удержания |

|---|---|---|

| до 24 000 рублей | 13% | сумма пособия * 0.13 |

| свыше 24 000 рублей | 13% на сумму до 24 000 рублей, 15% на остальную сумму |

сумма пособия * 0.13 + (сумма пособия – 24 000) * 0.15 |

Правильно отраженная информация по больничным листкам и уплаченным налогам позволит избежать проблем при проверке соответствия деклараций и учетных данных работника.

Уволенных

При увольнении работника в связи с различными причинами его больничные листки также отражаются в документах, связанных с начислением и учетом НДФЛ. В этом случае необходимо учесть следующие особенности:

| Ситуация | Способ отражения |

|---|---|

| Увольнение до завершения больничного | Завершить начисление по больничным листкам на дату увольнения. В соответствующем документе указать причину увольнения и указать сумму начисленного по больничным листкам НДФЛ. |

| Увольнение после завершения больничного | Учесть сумму начисленного по больничным листкам НДФЛ в соответствующем документе с указанием причины увольнения. Если больничные листки не были предоставлены до увольнения, необходимо потребовать предоставление документов и учесть их в отчетности. |

| Увольнение находясь на больничном | Завершить начисление по больничным листкам на дату увольнения. Учесть начисление НДФЛ и отразить его в соответствующем документе. |

При отражении больничных листков уволенных работников необходимо строго соблюдать требования законодательства, внутренних инструкций, положений и правил компании. Также рекомендуется консультироваться с профессионалами в области бухгалтерии и налогового учета для обеспечения корректности отражения данных в документах и отчетности.

Информация о налоге

НДФЛ является прогрессивным налогом, что означает, что ставка налога возрастает с увеличением дохода работника. Размер ставки НДФЛ устанавливается законодательством страны и может изменяться в зависимости от разных факторов.

В случае, когда работник увольняется или находится на больничном, налог на его доходы все равно удерживается. Для этого работодатель должен отражать налог в больничных листках и подавать соответствующую отчетность в налоговую службу.

Информация о налоге, начисленном и удержанном на основании больничных листков уволенных работников, является важной для налогоплательщика и работодателя. Эта информация необходима для правильной отчетности и учета налога.

Порядок учета

Для правильного учета основных средств отражения НДФЛ по больничным листкам уволенных следует придерживаться следующих шагов:

- Собрать информацию о всех больничных листках уволенных сотрудников.

- Определить сроки и порядок предоставления отчетности по НДФЛ.

- Определить размеры начисленного и удержанного социального налога по каждому больничному листку.

- Создать таблицу для отражения учета НДФЛ, где указать дату выдачи больничного листка, ФИО уволенного сотрудника, номер больничного листка, размер начисленного НДФЛ, размер удержанного НДФЛ, общую сумму начисленного и удержанного социального налога.

- Заполнить таблицу данными, учитывая все полученные сведения о больничных листках.

- Проверить корректность заполнения таблицы.

- Сохранить таблицу в соответствующем формате для последующего хранения и передачи данных.

Соблюдение вышеуказанного порядка учета позволит организации осуществлять правильное отражение НДФЛ по больничным листкам уволенных и обеспечить правильность формирования отчетности по данному вопросу.

Вопрос-ответ:

Какие основные средства используются для отражения НДФЛ по больничным листкам уволенных?

Главным средством отражения НДФЛ по больничным листкам уволенных является составление и представление в налоговые органы декларации по УСН.

Какие документы нужно представить в налоговые органы для отражения НДФЛ по больничным листкам уволенных?

Для отражения НДФЛ по больничным листкам уволенных следует представить в налоговые органы декларацию по УСН и копии больничных листков.

Как отражается НДФЛ по больничным листкам уволенных в налоговых органах?

В налоговых органах НДФЛ по больничным листкам уволенных отражается путем составления и представления декларации по УСН, в которой указывается размер НДФЛ, удержанный с выплат по больничным листкам.

Какие последствия могут быть, если не отражать НДФЛ по больничным листкам уволенных?

Если не отражать НДФЛ по больничным листкам уволенных, то это может привести к нарушению налогового законодательства и соответственно к наложению штрафов и других административных санкций со стороны налоговых органов.

Какие преимущества есть у отражения НДФЛ по больничным листкам уволенных?

Отражение НДФЛ по больничным листкам уволенных позволяет вернуть (скомпенсировать) часть уплаченных налогов, полученных с выплат по больничным листкам. Также это позволяет соблюдать налоговое законодательство и избежать административных санкций.

Какие основные средства отражения НДФЛ по больничным листкам уволенных?

Основными средствами отражения НДФЛ по больничным листкам уволенных являются учетная система и форма 2-НДФЛ.

Что такое учетная система?

Учетная система – это программное обеспечение, которое позволяет фиксировать и отслеживать все операции связанные с начислением и учетом НДФЛ по больничным листкам уволенных.

Какая информация содержится в форме 2-НДФЛ?

В форме 2-НДФЛ содержится информация о заработной плате уволенного сотрудника, начисленном и удержанном налоге, а также сумме НДФЛ, подлежащей уплате в бюджет.