Налоговый вычет на детей по налогу на доходы физических лиц – как получить выгоду от налоговых льгот

В наше время, когда уровень жизни постоянно растет, родители сталкиваются с необходимостью предоставления детям комфортных условий для развития. Однако, с ростом расходов на детей, возникают вопросы о возможности сокращения налоговых платежей. Один из способов сэкономить – налоговый вычет на детей.

Налоговый вычет на детей – это возможность снизить сумму налоговых платежей за счет предоставления сведений о детях. При этом, вычет может быть получен не только на своих детей, но и на несовершеннолетних детей супруга (от прошлых браков) или усыновленных детей. Величина вычета зависит от количества детей и дохода налогоплательщика.

Условия получения налогового вычета на детей достаточно просты. Во-первых, налогоплательщик должен быть родителем, усыновителем или опекуном ребенка. Во-вторых, ребенок должен быть гражданином Российской Федерации или иметь вид на жительство в России. В-третьих, налогоплательщик должен предоставить все необходимые документы, подтверждающие факт наличия ребенка.

При получении налогового вычета на детей, следует учесть несколько правил. Во-первых, вычет предоставляется только за текущий налоговый период. Во-вторых, совокупная сумма всех налоговых вычетов не может превышать установленного законодательством предельного размера. И в-третьих, вычет можно получить только в случае, если уже полностью выплачены все налоговые обязательства.

- Налоговый вычет на детей: основные условия

- Условие 1: Наличие детей

- Условие 2: Оформление опекунства

- Условие 3: Постоянное проживание в России

- Условие 4: Налоговая декларация

- Условие 5: Соответствующие расходы

- Условия для получения налогового вычета на детей

- Дополнительные условия:

- Общие условия для получения налогового вычета на детей:

- Необходимые документы для подтверждения права на налоговый вычет

- 1. Свидетельство о рождении ребенка

- 2. Копия паспорта ребенка и родителей

- 3. Соглашение супругов (если применимо)

- 4. Документы о приеме ребенка на воспитание (если применимо)

- 5. Документы о несовершеннолетнем студенте

- Порядок получения налогового вычета на детей

- 1. Определение права на налоговый вычет

- 2. Налоговая декларация

- 3. Предоставление документов

- 4. Рассмотрение заявления

- Как и где подать заявление на налоговый вычет на детей

- 1. Узнайте условия и правила получения вычета

- 2. Заполните заявление на налоговый вычет

- 3. Подайте заявление в налоговую службу

- Сумма налогового вычета на детей: правила расчета

- Вопрос-ответ:

- Какие условия нужно выполнить, чтобы получить налоговый вычет на детей?

- Какой размер налогового вычета на детей можно получить?

- Какой документ нужно предоставить для получения налогового вычета на детей?

- Существуют ли ограничения на получение налогового вычета на детей?

- Какие дополнительные льготы предусмотрены для многодетных семей?

- Есть ли налоговый вычет на детей?

- Видео:

Налоговый вычет на детей: основные условия

Налоговый вычет на детей предоставляется родителям или опекунам, чтобы снизить их налоговую нагрузку и помочь с расходами на воспитание и образование детей. Однако для получения этого вычета необходимо соответствовать определенным условиям.

Условие 1: Наличие детей

Для получения налогового вычета на детей необходимо иметь одного или более детей, младше 18 лет, а также детей-инвалидов, независимо от их возраста. При этом требуется подтверждающая документация, такая как свидетельство о рождении или врачебное заключение.

Условие 2: Оформление опекунства

Если родители ребенка умерли или потеряли родительские права, опекунство должно быть оформлено в установленном порядке. Опекунам также предоставляется право на налоговый вычет на детей.

Условие 3: Постоянное проживание в России

Чтобы иметь право на налоговый вычет на детей, родители или опекуны должны проживать постоянно на территории Российской Федерации. В случае временного отсутствия, вычет может быть приостановлен.

Условие 4: Налоговая декларация

Для получения налогового вычета на детей необходимо предоставить налоговую декларацию и указать детей, на которых претендуют на вычет. В случае приемных или усыновленных детей, требуется дополнительная документация.

Условие 5: Соответствующие расходы

Родители или опекуны должны иметь документальное подтверждение о расходах на воспитание и образование детей. Это может быть счет в детском саду, квитанции об оплате школьных услуг или другие документы.

| Условия | Детали |

|---|---|

| Наличие детей | Один или более детей младше 18 лет или дети-инвалиды |

| Оформление опекунства | Опекунство должно быть оформлено в установленном порядке |

| Постоянное проживание в России | Проживание на территории РФ должно быть постоянным |

| Налоговая декларация | Необходимо предоставить налоговую декларацию и указать детей |

| Соответствующие расходы | Документальное подтверждение расходов на воспитание и образование детей |

Условия для получения налогового вычета на детей

Для получения налогового вычета на детей необходимо выполнение определенных условий, которые регламентируются законодательством.

Одним из главных условий является предоставление налогоплательщиком документального подтверждения о законном статусе ребенка. В качестве такого подтверждения может выступать свидетельство о рождении, удостоверение личности, решение суда о признании ребенка.

Кроме того, налогоплательщик должен быть законным представителем ребенка и иметь право на получение налогового вычета. Это может быть родитель, опекун, попечитель или другое лицо, установленное судом.

Важно учесть, что налоговый вычет предоставляется только в отношении несовершеннолетних детей, а также студентов, обучающихся по дневной форме обучения и не достигших 24-летнего возраста.

Другим важным условием является регистрация детей на территории Российской Федерации. Если ребенок зарегистрирован в другой стране, то налогоплательщик не имеет права получать налоговый вычет на него.

Дополнительные условия:

В зависимости от ситуации и статуса налогоплательщика, могут быть дополнительные условия для получения налогового вычета. Например, для несовершеннолетних детей, учитывается их состав семьи и предоставление документов, подтверждающих особые условия семейного положения.

Следует помнить, что налоговый вычет на детей является особым способом снижения налогового бремени налогоплательщика и требует соблюдения всех условий и правил, установленных законом.

Общие условия для получения налогового вычета на детей:

1. Несовершеннолетний ребенок, обучающийся в организациях образования, учебных учреждениях, в том числе в вузах, а также в аттестационных комиссиях и экзаменационных комиссиях дополнительного образования детей.

2. Возраст до 24 лет.

3. Зарегистрирован на территории Российской Федерации.

4. Налогоплательщик является законным представителем ребенка.

5. Предоставление документального подтверждения о законном статусе ребенка.

6. Соблюдение дополнительных условий, установленных законодательством, при необходимости.

Учет данных условий позволит налогоплательщикам получить налоговый вычет на детей и снизить налоговую нагрузку.

Необходимые документы для подтверждения права на налоговый вычет

Для получения налогового вычета на детей необходимо предоставить определенный пакет документов, подтверждающих ваше право на вычет. Список документов может незначительно отличаться в разных регионах, но в основном основные требования одинаковы. Вот список основных документов, которые вам понадобятся:

1. Свидетельство о рождении ребенка

Свидетельство о рождении ребенка является одним из основных документов, подтверждающих его существование. Вы должны предоставить копию свидетельства о рождении каждого ребенка, на которого вы хотите получить налоговый вычет.

2. Копия паспорта ребенка и родителей

Вы должны предоставить копии паспортов ребенка и обоих родителей. Эти документы необходимы для идентификации так как документы выступают подтверждением ваших личных данных, а также доказательством вашего родственного отношения с ребенком.

3. Соглашение супругов (если применимо)

Если вы состоите в браке и ваш супруг также хочет претендовать на налоговый вычет на детей, вам может потребоваться соглашение о распределении вычета. Это документ, который должен быть подписан обоими супругами и уточняющий, кому будет предоставлен вычет, каким образом он будет распределен и в какой пропорции.

4. Документы о приеме ребенка на воспитание (если применимо)

Если ваш ребенок является приемным или усыновленным, вам следует предоставить соответствующие документы, подтверждающие его правовой статус. Это может быть свидетельство о приеме ребенка на воспитание или свидетельство об усыновлении.

5. Документы о несовершеннолетнем студенте

Если ваш ребенок является несовершеннолетним студентом, вам может потребоваться предоставить дополнительные документы, подтверждающие его учебное положение. Это может включать в себя справку из учебного заведения или студенческий билет.

| Документы | Копии | Количество |

|---|---|---|

| Свидетельство о рождении ребенка | Да | 1 на каждого ребенка |

| Копия паспорта ребенка | Да | 1 на каждого ребенка |

| Копия паспорта родителей | Да | 1 на каждого родителя |

| Соглашение супругов | Да | 1 |

| Документы о приеме ребенка на воспитание | Да | по необходимости |

| Документы о несовершеннолетнем студенте | Да | по необходимости |

Помните, что точный список необходимых документов может различаться в зависимости от вашей ситуации и местоположения. Рекомендуется обратиться к налоговым органам или квалифицированным специалистам для получения подробной информации о требованиях и правилах получения налогового вычета на детей.

Порядок получения налогового вычета на детей

Для получения налогового вычета на детей необходимо соблюдать определенный порядок действий, который позволит получить возможность снизить сумму налога, подлежащую уплате. В этом разделе будет рассмотрен порядок получения налогового вычета на детей, а также условия и правила, которые необходимо выполнить для его получения.

1. Определение права на налоговый вычет

Первым шагом, который необходимо выполнить, является определение права на получение налогового вычета на детей. Для этого необходимо удостовериться, что вы являетесь родителем или опекуном и имеете на своем иждивении несовершеннолетних детей.

2. Налоговая декларация

Для получения налогового вычета на детей необходимо заполнить налоговую декларацию. В декларации указываются сведения о ваших доходах, расходах и зависимых детях. Также необходимо предоставить документы, подтверждающие вашу правоту, такие как свидетельства о рождении детей и документы, подтверждающие ваше родительство или опекунство.

Важно отметить, что налоговый вычет на детей предоставляется только в случае, если дети проживают с вами на постоянной основе.

3. Предоставление документов

После заполнения налоговой декларации и подтверждения вашего права на налоговый вычет, необходимо предоставить все необходимые документы в налоговую инспекцию. Документы могут быть предоставлены как в электронной форме, так и в бумажном виде. При предоставлении документов важно обратить внимание на правила и требования налоговой инспекции.

4. Рассмотрение заявления

После предоставления всех необходимых документов, налоговая инспекция рассмотрит ваше заявление о налоговом вычете на детей. Процесс рассмотрения может занять определенное время, поэтому необходимо быть готовым к задержкам. В случае одобрения заявления, налоговый вычет будет учтен при расчете суммы налога, подлежащего уплате.

| Важно |

|---|

| При получении налогового вычета на детей необходимо соблюдать все условия и правила, установленные налоговым законодательством. В случае несоблюдения этих условий может возникнуть риск отказа в предоставлении вычета или необходимость погасить задолженность. |

Как и где подать заявление на налоговый вычет на детей

Для получения налогового вычета на детей необходимо подать соответствующее заявление в налоговую службу вашего региона. Чтобы быть уверенным в правильности заполнения и подачи заявления, вам следует ознакомиться с необходимыми условиями и правилами получения вычета на детей.

1. Узнайте условия и правила получения вычета

Перед подачей заявления необходимо изучить основные условия, которые позволят вам получить налоговый вычет на детей. Узнайте о возрастных ограничениях, необходимых документах и других требованиях, установленных налоговым законодательством.

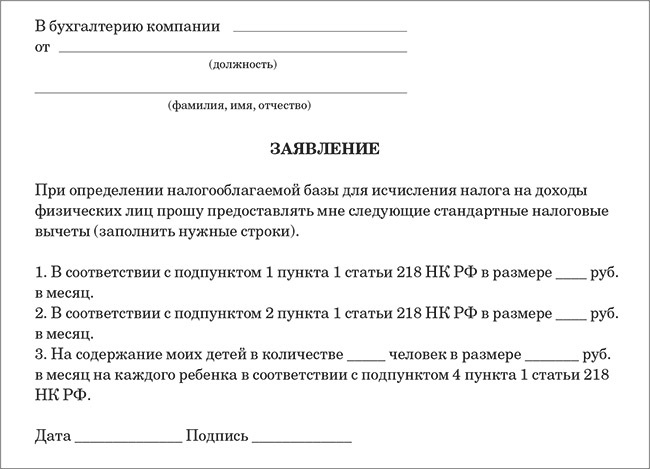

2. Заполните заявление на налоговый вычет

Ознакомившись с правилами, заполните заявление на налоговый вычет на детей. Убедитесь, что все поля заполнены правильно и полностью. При необходимости, обратитесь за помощью к специалистам налоговой службы или используйте электронные сервисы для составления заявления.

Обязательно приложите к заявлению все необходимые документы, подтверждающие ваше право на налоговый вычет на детей. Обычно это свидетельства о рождении или усыновлении детей, а также документы, подтверждающие ваш семейный статус.

3. Подайте заявление в налоговую службу

После заполнения и приложения всех необходимых документов, подайте заявление на налоговый вычет на детей в ближайшую налоговую службу вашего региона. Обратитесь к сотрудникам налоговой службы, которые помогут вам проверить правильность заполнения документов и подадут ваше заявление на рассмотрение.

Важно помнить, что сроки подачи заявления могут различаться в зависимости от вашего региона и действующих правил в налоговой службе. Узнайте подробную информацию о сроках подачи заявления в вашем регионе и следуйте указанным требованиям.

| Документы, необходимые для подачи заявления: |

|---|

| Свидетельства о рождении или усыновлении детей |

| Документы, подтверждающие ваш семейный статус |

Сумма налогового вычета на детей: правила расчета

Во-первых, сумма налогового вычета на детей зависит от количества детей, учитываемых при расчете. Обычно, вычет предоставляется на каждого ребенка, который не достиг 18-летнего возраста. Однако, в некоторых случаях вычет может быть предоставлен также и на детей старше 18 лет, если они являются студентами или инвалидами.

Во-вторых, сумма налогового вычета на детей может зависеть от статуса родителей. Для семейных пар, родители которых являются налоговыми резидентами Российской Федерации, сумма налогового вычета на детей составляет определенное количество минимальной заработной платы. Однако, для одиноких родителей и семейных пар, один из родителей которых не является налоговым резидентом России, сумма вычета может быть ниже.

Кроме того, сумма налогового вычета на детей может быть ограничена максимальной суммой. Это означает, что даже если родители имеют больше детей или их заработок позволяет им получить более высокую сумму вычета, они смогут получить только ограниченную сумму вычета на каждого ребенка.

В конце года, когда происходит расчет налогов, родители могут применить налоговый вычет на детей и учесть его при определении итоговой суммы налога. Правильное применение и расчет суммы налогового вычета на детей поможет родителям сэкономить на налогах и обеспечить более устойчивое финансовое положение для семьи.

Вопрос-ответ:

Какие условия нужно выполнить, чтобы получить налоговый вычет на детей?

Для получения налогового вычета на детей необходимо: быть родителем (опекуном или попечителем) ребенка, иметь гражданство Российской Федерации (или документы, подтверждающие статус беженца или лица без гражданства), быть налоговым резидентом РФ, иметь ребенка до 18 лет или учащегося в образовательном учреждении до 24 лет.

Какой размер налогового вычета на детей можно получить?

Размер налогового вычета на детей зависит от количества детей у налогоплательщика. На каждого первого и второго ребенка можно получить вычет в размере 3 000 рублей в месяц, на третьего и последующих детей – 6 000 рублей в месяц.

Какой документ нужно предоставить для получения налогового вычета на детей?

Для получения налогового вычета на детей необходимо предоставить документ, подтверждающий наличие детей, например, свидетельство о рождении или усыновлении. Также может потребоваться предоставление документов, подтверждающих учебу ребенка или его инвалидность.

Существуют ли ограничения на получение налогового вычета на детей?

Да, существуют некоторые ограничения на получение налогового вычета на детей. Если сумма налогового вычета превышает сумму налогового обязательства налогоплательщика, то вычет будет осуществлен в полном объеме. Если же сумма налогового вычета меньше суммы налогового обязательства, то вычет будет осуществлен до суммы налогового обязательства.

Какие дополнительные льготы предусмотрены для многодетных семей?

Для многодетных семей действуют дополнительные льготы. Например, если в семье трое и более детей, то налоговый вычет на детей увеличивается в два раза. Также многодетные семьи могут претендовать на льготные кредитные программы или получение жилья в социальных программных проектах.

Есть ли налоговый вычет на детей?

Да, налоговый вычет на детей – это льгота, предоставляемая родителям или опекунам, позволяющая уменьшить налоговую базу и соответственно уменьшить сумму налога.