Можно ли переплату по НДС направить на недоимку по НДФЛ

Оплата налогов – одна из главных обязанностей каждого предпринимателя. Иногда возникают ситуации, когда компания переплачивает по одному налогу, в то время как другой налог оказывается в долгу. Так, возникает вопрос: можно ли компенсировать переплату по НДС недоимкой по НДФЛ?

Переплата по НДС может возникнуть, когда предприятие заплатило больше, чем обязано было. Это может произойти в результате ошибочного расчета суммы налога, неправильной декларации или других факторов. В таком случае, предприниматель может рассчитывать на возврат переплаченных денежных средств.

С другой стороны, недоимка по НДФЛ возникает, когда работнику компании выплачивается меньше налога на доходы физических лиц, чем необходимо. Причинами этой ситуации могут быть неправильные расчеты, неполное учет удержаний, ошибки в документах и другие факторы. В таком случае, компания должна доплатить доходы физическому лицу и уплатить соответствующий налог.

Можно ли переплату по НДС компенсировать недоимкой по НДФЛ? К сожалению, на данный момент в России законодательством не предусмотрен механизм прямой компенсации переплаты по НДС недоимкой по НДФЛ. В случае, если у компании возникла переплата по НДС и недоимка по НДФЛ, ей необходимо погасить оба налога в полном объеме. При этом, возможно, позднее компания сможет получить возврат переплаченных по НДС средств или доплатить недоимку по НДФЛ.

- Как компенсировать переплату по НДС?

- Способы учесть переплату по НДС

- 1. Использование переплаты в будущих отчетных периодах

- 2. Заявление на возврат переплаты по НДС

- Как получить компенсацию за переплаченный НДС?

- 1. Проверьте документы

- 2. Заполните заявление

- 3. Подайте заявление

- 4. Ожидайте рассмотрения заявления

- 5. Получите компенсацию

- Можно ли использовать недоимку по НДФЛ для компенсации переплаты по НДС?

- Как правильно оформить компенсацию недоимки по НДФЛ?

- Основные правила оформления компенсации недоимки по НДФЛ:

- Какие ограничения установлены для компенсации переплаты по НДС недоимкой по НДФЛ?

- Какие документы нужны для компенсации переплаты по НДС недоимкой по НДФЛ?

- Вопрос-ответ:

- Можно ли компенсировать переплату по НДС недоимкой по НДФЛ?

- Можно ли использовать переплату по НДС для оплаты НДФЛ?

- Если у меня есть переплата по НДС, могу ли я использовать ее для погашения задолженности по НДФЛ?

- Что можно сделать с переплатой по НДС, если у меня есть задолженность по НДФЛ?

- Какова процедура получения возврата переплаты по НДС?

- Можно ли компенсировать переплату по НДС недоимкой по НДФЛ?

- Видео:

- Новые правила зачета налогов: как провести и вернуть переплату?

Как компенсировать переплату по НДС?

Переплата по НДС возникает, когда предприятие уплачивает большую сумму налога по отношению к сумме, которую оно должно было удержать по факту реализации товаров или оказания услуг. Если у вас есть переплата по НДС, вы можете компенсировать ее используя несколько способов.

Первым способом компенсации переплаты по НДС является возмещение этой суммы путем закрытия недоимки по налогу на доходы физических лиц (НДФЛ). НДФЛ уплачивается физическими лицами при получении доходов и может быть применен в качестве компенсации при переплаченном НДС.

Для компенсации переплаты по НДС недоимкой по НДФЛ необходимо следующее:

- Подготовить и подать заявление на возмещение НДФЛ в налоговый орган по месту регистрации компании.

- Предоставить необходимые документы, подтверждающие переплату НДС и возможность его компенсации недоимкой по НДФЛ (например, копии налоговых деклараций по НДС и налоговых расчетов по НДФЛ, копии расчетов по заработной плате).

- Дождаться рассмотрения заявления и получить решение налогового органа. В случае положительного решения, процедура компенсации будет осуществлена путем перечисления переплаты по НДС на счет компании на основании решения налогового органа.

Важно помнить, что компенсация переплаты по НДС недоимкой по НДФЛ возможна только в случае наличия недоимки по налогу на доходы физических лиц и согласования этого вопроса с налоговым органом.

Если у вас нет возможности компенсировать переплату по НДС недоимкой по НДФЛ, ее можно использовать для оплаты будущих налогов или запросить возмещение в денежном эквиваленте через бухгалтерию вашей компании.

В любом случае, перед использованием переплаты по НДС рекомендуется проконсультироваться с профессиональным бухгалтером или налоговым консультантом для правильного формирования и подачи заявления.

Способы учесть переплату по НДС

Переплата по НДС может возникнуть, если организация произвела расчеты в счет будущих поставок товаров или услуг. В таком случае, возникает вопрос о том, как учесть данную переплату и использовать ее в налоговом учете.

1. Использование переплаты в будущих отчетных периодах

Переплата по НДС может быть использована в качестве аванса на будущие налоговые платежи. Организация может отнести данную сумму на учет в качестве аванса и использовать ее в будущих отчетных периодах для уплаты НДС. Это позволяет организации снизить выплаты по налогу в следующих отчетных периодах.

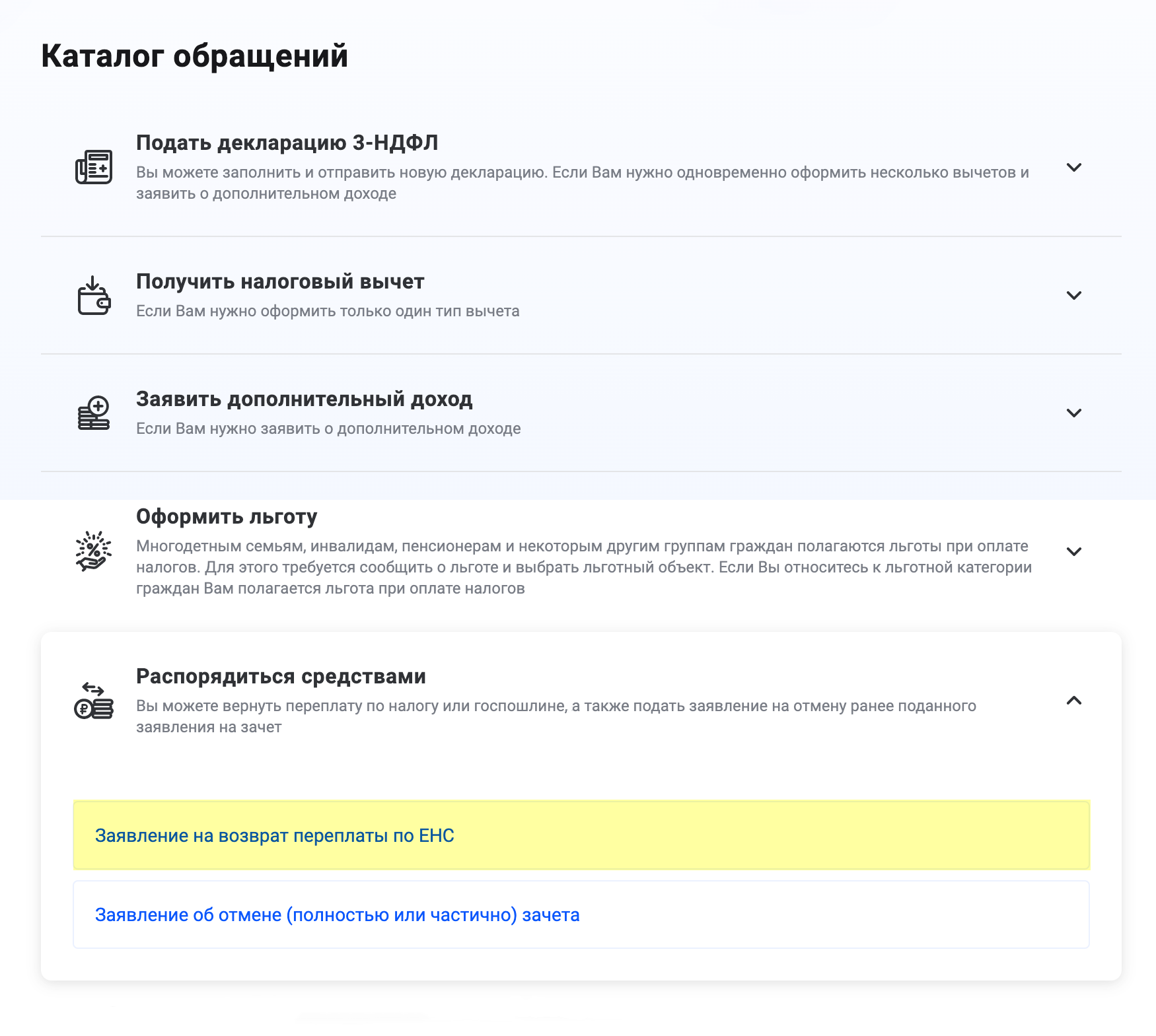

2. Заявление на возврат переплаты по НДС

Организация имеет право подать заявление на возврат переплаты по НДС в налоговый орган. Для этого необходимо составить и подать соответствующий документ, в котором указать причины возникновения переплаты и размер суммы, подлежащей возврату. После рассмотрения заявления налоговым органом, организации будет возвращена переплата.

Важно отметить, что переплата по НДС не может быть компенсирована недоимкой по НДФЛ. Переплата по НДС и недоимка по НДФЛ – это разные налоги, учет и компенсация которых осуществляются по-разному.

Как получить компенсацию за переплаченный НДС?

Если ваша компания переплатила НДС, вы можете получить компенсацию за переплату. Для этого необходимо выполнить ряд официальных действий.

1. Проверьте документы

Перед тем, как подать заявление о возврате переплаченного НДС, убедитесь, что у вас есть все необходимые документы, подтверждающие факт переплаты. Это могут быть налоговые накладные, счета-фактуры, акты выполненных работ, договоры и другие документы, зависящие от специфики вашей деятельности.

2. Заполните заявление

Заявление на возврат переплаченного НДС необходимо заполнить в соответствии с требованиями налоговой службы. Укажите в нем все необходимые данные о вашей компании, сумму переплаты, период, за который вы хотите получить компенсацию.

3. Подайте заявление

Подайте заполненное заявление о возврате переплаченного НДС в налоговую службу. Обратитесь в соответствующий офис налоговой инспекции или воспользуйтесь электронным способом подачи заявления, если это предусмотрено вашим регионом.

4. Ожидайте рассмотрения заявления

После подачи заявления о возврате переплаченного НДС налоговая служба проводит его рассмотрение. В этот период вам могут потребоваться дополнительные документы или уточнения. Обратите внимание, что срок рассмотрения заявления может занимать определенное время.

5. Получите компенсацию

При положительном решении налоговой службы по вашему заявлению, вы получите компенсацию за переплаченный НДС. Это может быть осуществлено через банковский перевод или уменьшением суммы задолженности по другим налогам.

| Документы | Сроки |

|---|---|

| Заявление о возврате переплаченного НДС | Не более 30 дней с момента подачи заявления |

| Дополнительные документы или уточнения | Возможно, потребуется дополнительное время |

Важно помнить, что процедура получения компенсации за переплаченный НДС может отличаться в зависимости от законодательства вашей страны. Рекомендуется обратиться к специалистам или изучить дополнительную информацию на официальных сайтах налоговой службы.

Можно ли использовать недоимку по НДФЛ для компенсации переплаты по НДС?

Вопрос о возможности использования недоимки по налогу на доходы физических лиц (НДФЛ) для компенсации переплаты по налогу на добавленную стоимость (НДС) вызывает определенные сомнения. Однако, согласно действующему законодательству РФ, такая компенсация не предусмотрена.

В соответствии с налоговым законодательством РФ, каждый вид налога является самостоятельным и не связан с другими налогами. То есть, суммы недоимок по одному налогу не могут быть использованы для погашения других налоговых обязательств. Таким образом, недоимка по НДФЛ не может быть использована для компенсации переплаты по НДС.

Однако, в случае обнаружения переплаты по НДС, предусмотрена процедура возврата переплаченной суммы. Плательщик налога может подать соответствующее заявление и запросить возврат переплаты от налогового органа. В случае положительного решения налогового органа, сумма переплаты будет возвращена плательщику.

Таким образом, при обнаружении переплаты по НДС, рекомендуется воспользоваться процедурой возврата переплаты, а не пытаться использовать недоимку по НДФЛ для компенсации переплаты по НДС. Возврат переплаты осуществляется в соответствии с установленными процедурами и сроками и подлежит обязательному контролю со стороны налогового органа.

Как правильно оформить компенсацию недоимки по НДФЛ?

Недоимка по НДФЛ возникает, когда налогоплательщик неправильно рассчитывает и выплачивает налог на доходы физических лиц. В случае, если работник переплатил налог, можно попытаться компенсировать эту сумму путем учета в будущие периоды.

Основные правила оформления компенсации недоимки по НДФЛ:

- Убедитесь в правильности расчета недоимки. Проверьте документацию и подтвердите переплату посредством наличия соответствующих документов.

- Составьте заявление на компенсацию недоимки. Укажите в нем все необходимые сведения, включая информацию о налоговом периоде и сумму переплаты.

- Приложите к заявлению все подтверждающие документы, такие как квитанции об уплате налога, расчеты и декларации.

- Обратитесь в налоговый орган или управление ФНС с заявлением и приложенными документами. Подайте документы лично или отправьте почтой с уведомлением о вручении.

- Дождитесь ответа на ваше заявление. Налоговый орган должен рассмотреть вашу компенсацию и принять решение о возмещении.

Важно помнить, что компенсация недоимки по НДФЛ может быть произведена только в случае подтвержденной переплаты и соблюдения всех необходимых процедур оформления. Поэтому рекомендуется внимательно проверять расчеты и своевременно обращаться в налоговые органы для компенсации.

Для удобства оформления и предъявления документов можно воспользоваться таблицей, в которой указать все необходимые сведения:

| Наименование документа | Номер и дата | Сумма переплаты |

|---|---|---|

| Заявление на компенсацию недоимки | №001 от 01.01.2022 | 6500 руб. |

| Квитанция об уплате налога | №002 от 01.02.2022 | 6500 руб. |

| Расчет по налогу | №003 от 01.03.2022 | 6500 руб. |

Следуя вышеперечисленным правилам и предоставив необходимую информацию и документы, вы увеличитесь в шансе получить компенсацию недоимки по НДФЛ и вернуть переплаченные деньги.

Какие ограничения установлены для компенсации переплаты по НДС недоимкой по НДФЛ?

Существует ряд ограничений и условий, которые необходимо учитывать при попытке компенсировать переплату по НДС недоимкой по НДФЛ. Во-первых, для такой компенсации необходимо наличие соглашения между участниками сделки. Это означает, что если участники сделки не согласны на такую компенсацию, то она не может быть осуществлена.

Во-вторых, переплата по НДС может быть компенсирована недоимкой по НДФЛ только в случае участия одних и тех же лиц. Это означает, что если одна сторона сделки является юридическим лицом, а другая – физическим, то компенсация переплаты не может быть произведена.

Также стоит отметить, что сумма переплаты по НДС может быть использована для компенсации только суммы недоимки по НДФЛ, которая возникла после даты переплаты. Это ограничение не позволяет использовать переплату по НДС для компенсации старых задолженностей по НДФЛ.

Кроме того, компенсация переплаты по НДС недоимкой по НДФЛ может быть проведена только при условии, что участники сделки могут доказать законность и основания для такой компенсации. Это означает, что необходимо предоставить все необходимые документы и доказательства, подтверждающие правомерность проведения такой процедуры.

Важно отметить, что при компенсации переплаты по НДС недоимкой по НДФЛ также применяются все ограничения и требования, установленные для обеих этих налогов. Например, если установлены сроки предъявления претензий по налогу, то такие сроки также должны быть соблюдены при компенсации переплаты.

Таким образом, для компенсации переплаты по НДС недоимкой по НДФЛ необходимо учитывать ряд ограничений и условий, таких как наличие соглашения между участниками сделки, совпадение лиц, компенсация только новых недоимок, наличие доказательств и соблюдение сроков.

Какие документы нужны для компенсации переплаты по НДС недоимкой по НДФЛ?

Для компенсации переплаты по НДС недоимкой по НДФЛ необходимо предоставить следующие документы:

1. Декларация по НДС. Следует заполнить декларацию по НДС и указать сумму переплаты.

2. Свидетельство о постановке на учет в налоговом органе. Необходимо иметь свидетельство о постановке на учет для подтверждения статуса налогоплательщика.

3. Акт сверки по НДС и НДФЛ. Акт сверки должен содержать информацию о переплате по НДС и недоимке по НДФЛ. В нем должны быть указаны все необходимые суммы и документы.

4. Расчет платежа по НДФЛ. Расчет платежа по НДФЛ нужен для подтверждения суммы недоимки по налогу на доходы физических лиц.

5. Документ, подтверждающий право на переплату по НДС. Необходимо представить документ, например, копию бухгалтерского отчета или счета-фактуры, который подтверждает возникновение переплаты по НДС.

Предоставление всех необходимых документов является обязательным условием для компенсации переплаты по НДС недоимкой по НДФЛ. В случае отсутствия хотя бы одного из документов, процедура компенсации может быть затруднена или отклонена налоговым органом.

Вопрос-ответ:

Можно ли компенсировать переплату по НДС недоимкой по НДФЛ?

Нет, переплату по НДС нельзя компенсировать недоимкой по НДФЛ. Это два разных налога с разными механизмами взимания и учета. Переплата по НДС может быть использована только для вычета в будущем или возврата.

Можно ли использовать переплату по НДС для оплаты НДФЛ?

Нет, переплата по НДС не может быть использована для оплаты НДФЛ. Каждый налог имеет свой отдельный бюджет и механизм оплаты, поэтому переплата по одному налогу не может быть использована для оплаты другого налога. Переплата по НДС может быть использована только для вычета в будущем или возврата.

Если у меня есть переплата по НДС, могу ли я использовать ее для погашения задолженности по НДФЛ?

Нет, переплата по НДС не может быть использована для погашения задолженности по НДФЛ. Каждый налог имеет свой отдельный бюджет и механизм оплаты, поэтому переплата по одному налогу не может быть использована для погашения задолженности по другому налогу. Переплата по НДС может быть использована только для вычета в будущем или возврата.

Что можно сделать с переплатой по НДС, если у меня есть задолженность по НДФЛ?

Если у вас есть задолженность по НДФЛ, переплата по НДС не может быть использована для ее погашения. Однако вы можете использовать переплату по НДС для вычета в будущем или запросить возврат этой суммы. Для этого необходимо обратиться в налоговую службу с соответствующим запросом и предоставить необходимые документы.

Какова процедура получения возврата переплаты по НДС?

Процедура получения возврата переплаты по НДС зависит от объема переплаты и занимает определенное время. Обычно необходимо подать заявление и предоставить соответствующие документы налоговой службе. После рассмотрения заявления и проведения необходимых проверок вам будет выплачена сумма переплаты либо будет произведен перенос переплаты на следующий налоговый период.

Можно ли компенсировать переплату по НДС недоимкой по НДФЛ?

Нет, переплату по НДС нельзя компенсировать недоимкой по НДФЛ. Эти два налога являются разными налоговыми видами и не могут взаимозачесться.