Какой процент налога взимается при вступлении в наследство по завещанию?

Вступление в наследство – одно из самых важных событий в жизни каждого человека. Однако, кроме эмоциональной нагрузки, наследство может сопровождаться и финансовыми обязательствами, такими как уплата налога на наследство. В Российской Федерации налог на наследство взимается в случае получения наследства по завещанию.

Ставка налога на наследство определяется в соответствии с законодательством РФ и зависит от степени родства наследодателя и наследника. Ставка налога может быть различной и варьироваться в зависимости от общей стоимости наследуемого имущества. Но для всех наследников, независимо от степени родства, существует освобождение от уплаты налога на наследство на долю в размере 1 млн рублей.

Таким образом, при вступлении в наследство по завещанию возникает обязанность уплатить налог на разницу между стоимостью наследуемого имущества и освобожденной суммой в размере 1 млн рублей. Установленные ставки налога на наследство для разных групп наследников могут варьироваться от 0% до 36%, в зависимости от размера наследуемого имущества.

- Основные аспекты

- Расчет налога

- Налоговые льготы

- Наследование по завещанию

- Необходимые документы

- 1. Завещание

- 2. Документы, удостоверяющие личность наследника

- Вопрос-ответ:

- Какой процент налога возникает при получении наследства по завещанию?

- Каков процент налога, если наследником является супруг/супруга?

- Как вычисляется налог на наследство при вступлении в наследство по завещанию?

- Сколько приходится платить налога при наследовании по завещанию, если наследник не является ближайшим родственником?

- Какой процент налога удерживается при вступлении в наследство по завещанию, если наследник не является гражданином России?

- Какой процент налога взимается при вступлении в наследство по завещанию?

- Мне нужно заплатить налог при получении наследства по завещанию?

- Как вычисляется налог при вступлении в наследство по завещанию?

- Я получил наследство по завещанию. Буду ли я платить налог?

- Видео:

Основные аспекты

– Размер налога зависит от стоимости наследуемого имущества и степени родства между наследником и умершим.

– Для близких родственников налоговый процент может быть установлен на более выгодных условиях. В таких случаях часто применяются льготы и налоговые льготы, которые позволяют снизить налоговое бремя.

– Процент налога может быть разным в разных странах и зависит от законодательства данного государства.

– С учетом регионального законодательства, налог на наследство может дифференцироваться в пределах одной страны в зависимости от местонахождения наследуемого имущества.

– Нередко размер налога можно снизить путем проведения определенных юридических процедур, экономического планирования и использования налоговых льгот.

В целом, при вступлении в наследство по завещанию, важно ознакомиться с законодательством своей страны и региона, а также обратиться к квалифицированным специалистам, чтобы правильно рассчитать и определить размер налога при вступлении в наследство.

Расчет налога

При вступлении в наследство по завещанию взимается налог на полученное наследство. Размер налога определяется налоговым законодательством и зависит от степени родства наследника с наследодателем.

Для рассчета налога необходимо знать размер наследства и степень родства наследника. В зависимости от степени родства применяется определенная ставка налога. Ниже приведена таблица с тарифами налога для различных категорий наследников:

| Степень родства | Ставка налога |

|---|---|

| Наследники I группы (ближайшие родственники: супруги, родители, дети) | 0% |

| Наследники II группы (братья, сестры, дедушки, бабушки, внуки) | 5% |

| Наследники III группы (шурин/свояченица, зять/невестка, тёща/свекровь, тесть/свекр, племянники, племянницы, дяди, тёти) | 10% |

| Наследники IV группы (двоюродные братья, сёстры, шурин/свояченица 2-ого порядка, зять/невестка 2-ого порядка) | 15% |

| Наследники V группы (все остальные случаи) | 20% |

Для расчета налога необходимо умножить размер наследства на соответствующую ставку налога. Полученное значение будет суммой налога, которую необходимо уплатить при вступлении в наследство.

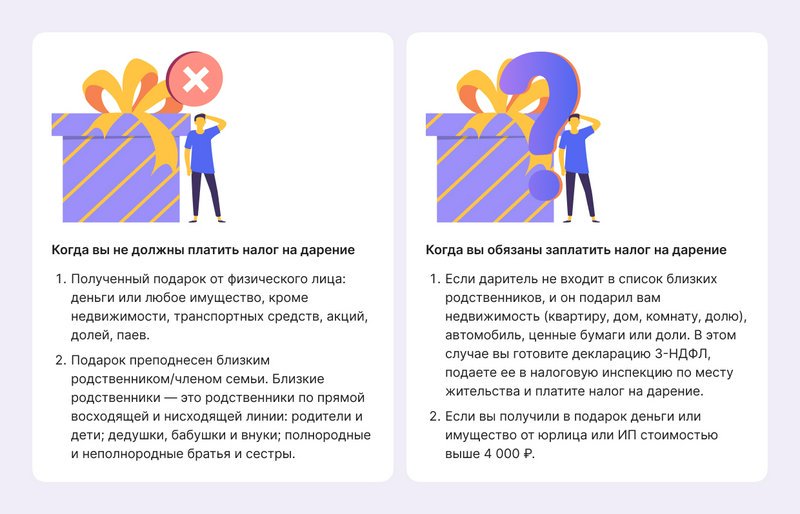

Налоговые льготы

При вступлении в наследство по завещанию налоговые льготы могут применяться в определенных случаях. В зависимости от обстоятельств, налоговые льготы могут снизить сумму налога или освободить наследника от его уплаты.

Существуют различные виды налоговых льгот, например:

- Освобождение от уплаты налога на наследство в случаях, когда наследником является супруг, родитель или ребенок умершего.

- Снижение ставки налога на наследство для одаряемых инвалидов или ветеранов.

- Освобождение от уплаты налога на наследство в случае наследования недвижимости, предназначенной для личного жилищного пространства наследника.

Изменения в законодательстве могут влиять на виды и размеры налоговых льгот, поэтому рекомендуется обратиться к специалистам в области налогового права для получения актуальной информации.

Наследование по завещанию

Одно из важных вопросов, с которыми сталкиваются наследники, это вопрос о налогообложении наследства. В случае наследования по завещанию, комиссия (налоговая ставка) по уплате налога с наследственного имущества может быть различной и зависит от нескольких факторов, включая сумму наследства и родственные связи между наследодателем и наследником.

При наследовании по завещанию налоговая ставка может составлять разные проценты в зависимости от суммы наследства. Например, при наследовании имущества суммой до 5 миллионов рублей налоговая ставка составляет 13 процентов. Если сумма наследства составляет свыше 5 миллионов рублей, то налоговая ставка увеличивается до 20 процентов.

Однако, стоит отметить, что в некоторых случаях наследование по завещанию может быть освобождено от уплаты налога. Например, наследникам, являющимся инвалидами, может быть предоставлено льготное налогообложение или полное освобождение от уплаты налога на наследство.

Иначе говоря, налоговая ставка при наследовании по завещанию может варьироваться, и важно обратиться к профессионалу – налоговому консультанту или юристу для получения подробной информации об уплате налога на наследство в конкретном случае.

| Сумма наследства, рублей | Налоговая ставка |

|---|---|

| До 5 000 000 | 13% |

| Свыше 5 000 000 | 20% |

Необходимые документы

Для вступления в наследство по завещанию необходимо предоставить некоторые документы. Ниже приведен список документов, которые обязательно потребуются для получения наследства:

1. Завещание

Первым необходимым документом является завещание. Это официально оформленный документ, в котором указываются наследники, доли наследства и другие важные детали. Завещание может быть составлено самостоятельно, но рекомендуется обратиться к нотариусу для его оформления.

2. Документы, удостоверяющие личность наследника

Вторым важным документом является удостоверение личности наследника. Это может быть паспорт, водительское удостоверение или иной документ, удостоверяющий личность. В случае, если наследником является несовершеннолетний ребенок, необходимо предоставить его свидетельство о рождении.

В некоторых случаях может потребоваться предоставление других документов, например, документа, подтверждающего право на наследство (решение суда, свидетельство о праве собственности и т.д.), документов, связанных с имуществом (договоры купли-продажи, документы на недвижимость и т.д.), а также документов, связанных с налоговыми выплатами (например, декларация о наследственном налоге).

Все оригиналы документов должны быть предоставлены в орган управления налогами в течение определенного срока после смерти наследодателя. Ежерегиональная территориальная налоговая инспекция будет принимать документы и рассматривать вашу заявку на наследство.

Важно: При подаче документов обязательно следует ориентироваться на действующее законодательство и инструкции, предоставляемые налоговыми органами.

Вопрос-ответ:

Какой процент налога возникает при получении наследства по завещанию?

Процент налога при вступлении в наследство по завещанию зависит от степени родства с наследодателем. Если наследник является ближайшим родственником (например, супругом или детьми), то налог не взимается. В остальных случаях налоговая ставка может быть разной и зависит от суммы наследства.

Каков процент налога, если наследником является супруг/супруга?

Если наследником является супруг или супруга умершего, то налог на наследство не взимается. То есть, при получении наследства от супруга/супруги нет необходимости платить налог.

Как вычисляется налог на наследство при вступлении в наследство по завещанию?

Величина налога на наследство при получении наследства по завещанию зависит от суммы наследства и степени родства с умершим. Обычно налоговая ставка составляет определенный процент от стоимости наследства, однако для ближайших родственников (например, супругов или детей) налог может быть освобожден полностью.

Сколько приходится платить налога при наследовании по завещанию, если наследник не является ближайшим родственником?

Если наследник не является ближайшим родственником умершего (например, братьями, сестрами, дальними родственниками), то налоговая ставка может составлять определенный процент от стоимости наследства. Размер налога зависит от суммы наследства и личного налогового статуса наследника.

Какой процент налога удерживается при вступлении в наследство по завещанию, если наследник не является гражданином России?

Если наследник не является гражданином России, то величина налога при получении наследства по завещанию может быть разной. В некоторых случаях может быть применен договор о предотвращении двойного налогообложения между Россией и страной, где наследник является гражданином. В таком случае применяются особые правила и налоговая ставка может быть разной.

Какой процент налога взимается при вступлении в наследство по завещанию?

Процент налога при вступлении в наследство по завещанию зависит от отношения наследника к умершему. Например, если наследник является родственником первой очереди (родители, дети, супруг), то налог не взимается вообще. Если наследник является родственником второй или третьей очереди (братья, сестры, бабушки, дедушки, внуки и другие), то налог составляет 13%. Если наследник не является родственником, то налог составит 30% от стоимости наследства.

Мне нужно заплатить налог при получении наследства по завещанию?

В зависимости от вашего родственного отношения к умершему, взимается определенный процент налога. Если вы являетесь родственником первой очереди (родители, дети, супруг), то налог не взимается вообще. Если вы родственник второй или третьей очереди (братья, сестры, бабушки, дедушки, внуки и другие), то налог составит 13%. Если вы не являетесь родственником, то налог составит 30% от стоимости наследства.

Как вычисляется налог при вступлении в наследство по завещанию?

Размер налога при вступлении в наследство по завещанию зависит от стоимости наследства и отношения наследника к умершему. Если наследник является родственником первой очереди, то налог не взимается. Для родственников второй и третьей очереди налог составляет 13% от стоимости наследства. Если наследник не является родственником, то налог составит 30%.

Я получил наследство по завещанию. Буду ли я платить налог?

Зависит от вашего родственного отношения к умершему. Если вы родственник первой очереди (например, родители, дети, супруг), то налог не взимается. Если вы родственник второй или третьей очереди (например, братья, сестры, бабушки, дедушки, внуки и др.), то налог составит 13%. Если вы не являетесь родственником, то налог составит 30% от стоимости наследства.