Какой налог платит пенсионер с продажи квартиры, полученной по наследству

Продажа квартиры по наследству – событие, с которым сталкиваются многие пенсионеры в России. Однако мало кто задумывается о том, какой налог им придется заплатить на полученную сумму. В данной статье мы разберем, какой налог платит пенсионер при продаже квартиры по наследству и какие есть возможности для его минимизации.

Согласно законодательству РФ, при продаже недвижимости наследникам приходится уплачивать налог на доходы физических лиц (НДФЛ). Однако существуют некоторые исключения, которые могут существенно снизить сумму налога или даже освободить от его уплаты.

Во-первых, если квартира продается в течение трех лет после получения наследства, то налоговая база считается равной стоимости квартиры на момент наследования. В этом случае пенсионер освобождается от уплаты налога на доходы, если сумма продажи не превышает такую же сумму.

- Какой налог платит пенсионер

- При продаже квартиры

- Налоговая база

- Налоговая ставка

- По наследству

- 1. Срок владения квартирой

- 2. Продажа первой квартиры

- Особенности налогообложения

- Размер налога

- Документы и сроки

- Необходимые документы

- Сроки

- Вопрос-ответ:

- Какой налог платит пенсионер при продаже квартиры, которая ему досталась по наследству?

- Какая ставка налога при продаже квартиры пенсионером, который получил ее по наследству?

- Может ли пенсионер не платить налог при продаже квартиры, полученной по наследству?

- Какая форма налоговой декларации нужна пенсионеру для уплаты налога при продаже квартиры по наследству?

- Можно ли получить налоговый вычет при продаже квартиры, полученной по наследству, пенсионеру?

- Какой налог платит пенсионер при продаже квартиры по наследству?

- Что нужно сделать пенсионеру перед продажей квартиры по наследству, чтобы получить налоговое освобождение?

- Может ли пенсионер получить налоговое освобождение при продаже квартиры по наследству, если он не является резидентом Российской Федерации?

- Какие документы необходимо предоставить налоговой инспекции для получения налогового освобождения при продаже квартиры по наследству?

- Какой налог должен заплатить пенсионер при продаже квартиры, которую он унаследовал?

- Видео:

- Юрист рассказал, завещание или дарственная, что лучше?

Какой налог платит пенсионер

При продаже квартиры по наследству пенсионер должен учесть налоговые обязательства. Согласно действующему законодательству, приобретение имущества по наследству подлежит налогообложению.

Однако, существует ряд освобождений и льгот для пенсионеров при уплате налогов. Во-первых, если пенсионер продает свою единственную квартиру, в которой он проживает более трех лет, налог с продажи не взимается. Это освобождение распространяется на всех граждан, в том числе и пенсионеров, независимо от их доходов.

Если пенсионер продает свою квартиру, в которой он не является постоянным резидентом, или квартиру, владение которой он получил менее трех лет назад, возможна уплата налога на доходы физических лиц (НДФЛ) по ставке 13%. В данном случае, величина налоговой базы определяется по разнице между стоимостью продажи квартиры и индексированной стоимостью ее приобретения.

Важно: Если пенсионер не продает квартиру, а сдает ее в аренду, налог с доходов от этой аренды также подлежит уплате. Размер налога составляет 13% от суммы полученных доходов от аренды.

В случае наследования или продажи квартиры, пенсионеры могут обратиться в налоговую службу по месту своего проживания для консультации и получения подробной информации о налоговых обязательствах, льготах и сроках уплаты.

При продаже квартиры

Если пенсионер решает продать квартиру, полученную по наследству, ему необходимо учесть налоговые обязательства, которые могут возникнуть при такой сделке. Сумма налога зависит от нескольких факторов, включая срок владения квартирой и ее первоначальную стоимость.

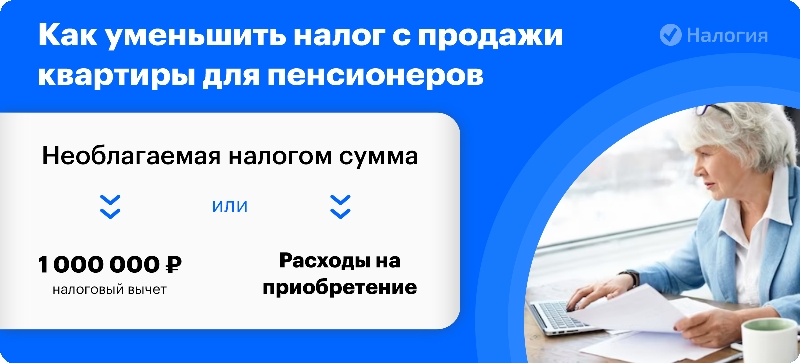

Налоговая база

Налоговая база при продаже квартиры определяется как разница между суммой продажи и первоначальной стоимостью квартиры. При этом стоимость квартиры может быть увеличена на сумму расходов на ее улучшение и налоговые платежи, уплаченные при покупке. Также стоит учесть возможные инфляционные коэффициенты, учитываемые при подсчете налоговой базы.

Для пенсионеров, которые являются налоговыми резидентами Российской Федерации, существует специальный налоговый вычет на приобретение квартиры. Однако, если квартира наследуется и сразу же продается, то учитывается только дата наследования и исчисление налоговой базы для вычета не производится.

Налоговая ставка

Налоговая ставка на доход от продажи квартиры зависит от срока владения недвижимостью. Если квартира была в собственности более пяти лет, то возможно освобождение от налога на приобретенный доход (НДФЛ). В противном случае, налоговая ставка составляет 13% от разницы между суммой продажи и налоговой базой.

Если пенсионер является инвалидом с 1 группой инвалидности или достиг пенсионного возраста, налог на приобретенный доход не взимается вне зависимости от срока владения недвижимостью.

| Срок владения квартирой | Налоговая ставка на приобретенный доход |

|---|---|

| Более пяти лет | Освобождение от налога |

| Менее пяти лет | 13% |

Продажа квартиры и уплата налога должны быть зарегистрированы в налоговом органе в течение 30 дней с момента сделки. В случае невыполнения этого требования пенсионер может быть оштрафован, а также возможна потеря свидетельства о праве на наследство и проблемы с дальнейшей продажей недвижимости.

Важно отметить, что данная статья предоставляет лишь общую информацию и не является юридическим советом. Перед продажей квартиры пенсионеру рекомендуется обратиться к профессиональному налоговому консультанту для получения точной информации и расчета налоговой нагрузки.

По наследству

При продаже квартиры, полученной по наследству, пенсионер обязан уплатить налог на доходы физических лиц (НДФЛ) в размере 13% от разницы между рыночной стоимостью квартиры на момент наследования и ее стоимостью на момент продажи.

Однако, есть определенные условия, при которых пенсионер может быть освобожден от уплаты налога:

1. Срок владения квартирой

Если пенсионер владел квартирой, полученной по наследству, более трех лет на момент ее продажи, то он освобождается от уплаты налога.

2. Продажа первой квартиры

Пенсионер может быть освобожден от уплаты налога, если квартира, полученная по наследству, является его первой собственностью. То есть, если пенсионер до получения наследства не был зарегистрирован в другой квартире или на участке.

Для определения суммы налога при продаже квартиры по наследству необходимо обратиться к профессиональному налоговому консультанту или юристу, который рассчитает размер налога и даст подробные рекомендации по заполнению налоговой декларации.

| Разница в стоимости квартиры | Размер налога |

|---|---|

| Менее 5 миллионов рублей | 13% |

| От 5 до 30 миллионов рублей | 13% от стоимости квартиры минус 650 тысяч рублей |

| Более 30 миллионов рублей | 13% от стоимости квартиры минус 4 150 тысяч рублей |

Особенности налогообложения

При продаже квартиры, полученной в наследство, пенсионеры должны учесть ряд особенностей в налогообложении. Налоговая система предусматривает ряд Единого налога на вмененный доход, подоходного налога, налога на прибыль и прочих налогов, которые могут быть применены в конкретной ситуации.

В случае, если пенсионер продаёт квартиру, полученную в наследство, и имеет лишь одну недвижимость, он может быть освобожден от уплаты налога на прибыль. Однако, если пенсионер располагает несколькими объектами недвижимости, может быть применена налоговая ставка на прибыль.

Важно отметить, что уплата налогов зависит от срока владения квартирой. Если пенсионер проживал в квартире более пяти лет, то он освобождается от уплаты подоходного налога с продажи квартиры. В противном случае, продажа квартиры будет облагаться налогом по ставке 13% от суммы полученной от продажи.

В случае наследования квартиры, налоговая база не будет считаться исходя из стоимости приобретения, а будет определяться исходя из кадастровой стоимости на момент наследования.

Для пенсионеров также доступны льготы при уплате налогов. Они имеют право на частичное освобождение от налогообложения при продаже квартиры в случае приобретения нового жилья в течение трех лет после продажи.

Важно обратиться к специалистам в области налогового права для получения консультации и подробной информации о налогообложении при продаже квартиры по наследству. Только эксперт может дать точную информацию в зависимости от конкретной ситуации и применимых налоговых законов.

Размер налога

При продаже квартиры по наследству пенсионеру может потребоваться уплатить налог. Размер налога зависит от нескольких факторов: стоимости квартиры, доли наследства, давности получения наследства и налоговой ставки.

Стоимость квартиры определяется на момент наследования. Если квартира была оценена в наследство недавно, то налоговая база будет высокой. Если квартира была оценена давно, ее стоимость может быть ниже и налоговая база будет меньше.

Доля наследства также влияет на размер налога. Если пенсионер унаследовал 100% квартиры, то налог будет рассчитываться с полной стоимости квартиры. Если пенсионер унаследовал только часть квартиры, то налог будет рассчитываться с доли наследства.

Давность получения наследства также имеет значение. Если прошло менее трех лет с момента получения наследства, налоговая ставка может быть выше. Если прошло более трех лет, налоговая ставка может быть ниже.

Налоговая ставка может быть различной в зависимости от общей суммы наследства. Существует прогрессивная шкала налогообложения, которая увеличивается по мере увеличения наследства.

Документы и сроки

Для проведения процедуры по продаже квартиры по наследству и уплаты налогов необходимо собрать определенный пакет документов. Это важный этап, который требует внимательности и досконального ознакомления с правилами и требованиями.

Необходимые документы

Документы, которые должен предоставить пенсионер для продажи квартиры по наследству, включают:

- Свидетельство о смерти наследодателя;

- Свидетельство о рождении пенсионера (если таковое имеется);

- Свидетельство о рождении наследника (если таковой имеется);

- Документы, подтверждающие право наследования (завещание, решение суда, договор долевого участия);

- Свидетельство о собственности на квартиру;

- Документы, подтверждающие расходы на улучшение квартиры (если имеются);

- Документы о предыдущих продажах квартиры (если таковые имеются).

Сроки

Пенсионер должен позаботиться о сборе всех необходимых документов и начать процедуру продажи квартиры в соответствии с законодательством Российской Федерации. Сроки для осуществления этого процесса обычно не превышают двух месяцев. Однако, для старших людей, возраст которых превышает 80 лет, предоставляется право на дополнительный срок.

Нужно помнить, что после продажи квартиры, пенсионер должен оповестить налоговую службу о полученных доходах и произвести уплату налога на прибыль от продажи недвижимости.

Вопрос-ответ:

Какой налог платит пенсионер при продаже квартиры, которая ему досталась по наследству?

Пенсионеру необходимо будет заплатить налог на доход от продажи квартиры. Размер налога будет зависеть от срока владения квартирой, стоимости и других факторов. Часть суммы продажи может быть также подлежит обложению налогом на имущество.

Какая ставка налога при продаже квартиры пенсионером, который получил ее по наследству?

Ставка налога на доход от продажи квартиры для пенсионера, получившего ее по наследству, зависит от срока владения и стоимости квартиры. Если пенсионер владел квартирой менее пяти лет и стоимость превышает установленный лимит, то ставка может составить 13%. В случае владения квартирой более пяти лет или если стоимость не превышает установленный лимит, ставка может быть равна 0%.

Может ли пенсионер не платить налог при продаже квартиры, полученной по наследству?

В определенных случаях пенсионер может быть освобожден от уплаты налога при продаже квартиры, полученной по наследству. Это может произойти, если пенсионер владел квартирой более пяти лет или стоимость квартиры не превышает установленный лимит. В таких случаях ставка налога может быть равна 0%.

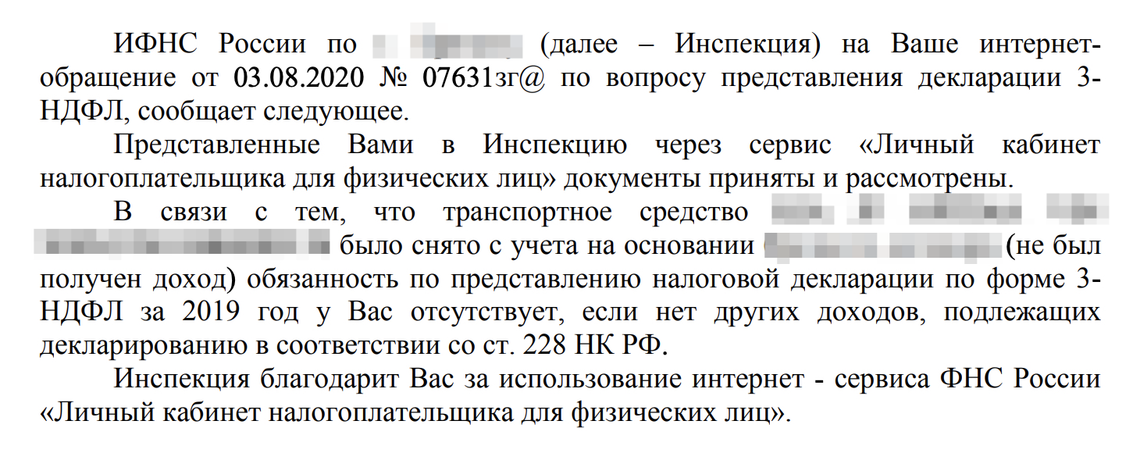

Какая форма налоговой декларации нужна пенсионеру для уплаты налога при продаже квартиры по наследству?

Для уплаты налога при продаже квартиры по наследству пенсионеру необходимо заполнить налоговую декларацию формы 3-НДФЛ. В этой декларации нужно указать все данные по продаже квартиры, включая стоимость, срок владения и размер налога.

Можно ли получить налоговый вычет при продаже квартиры, полученной по наследству, пенсионеру?

Нет, нельзя получить налоговый вычет при продаже квартиры, полученной по наследству, пенсионеру. Налоговый вычет применяется только при продаже квартиры, являющейся собственностью налогоплательщика более трех лет.

Какой налог платит пенсионер при продаже квартиры по наследству?

Пенсионеры освобождены от уплаты налога на прибыль при продаже квартиры по наследству в течение трех лет с момента наследования. Это правило действует, если пенсионер являлся владельцем квартиры на момент смерти предшественника и сам останется резидентом Российской Федерации в течение всего периода налогового освобождения.

Что нужно сделать пенсионеру перед продажей квартиры по наследству, чтобы получить налоговое освобождение?

Для получения налогового освобождения, пенсионеру необходимо предоставить налоговой инспекции документы, подтверждающие наследование квартиры, документы, подтверждающие факт проживания в квартире на момент смерти предшественника, и документы, подтверждающие статус пенсионера. Также необходимо обратиться в органы технической инвентаризации для уточнения стоимости квартиры на момент наследования.

Может ли пенсионер получить налоговое освобождение при продаже квартиры по наследству, если он не является резидентом Российской Федерации?

Нет, пенсионер не сможет получить налоговое освобождение при продаже квартиры по наследству, если он не является резидентом Российской Федерации. Резидентом считается лицо, проживающее в России больше 183 дней в течение календарного года.

Какие документы необходимо предоставить налоговой инспекции для получения налогового освобождения при продаже квартиры по наследству?

Для получения налогового освобождения при продаже квартиры по наследству, пенсионеру необходимо предоставить налоговой инспекции следующие документы: свидетельство о смерти предшественника, свидетельство о праве на наследство, документы, подтверждающие факт проживания в квартире на момент смерти предшественника, документы, подтверждающие статус пенсионера и документы, подтверждающие стоимость квартиры на момент наследования.

Какой налог должен заплатить пенсионер при продаже квартиры, которую он унаследовал?

Пенсионер, который продает квартиру, полученную по наследству, обязан уплатить налог на доходы физических лиц (НДФЛ). Размер налога зависит от стоимости квартиры, даты ее продажи и срока владения. Если пенсионер владел квартирой менее трех лет, то он должен заплатить 13% от разницы между стоимостью на момент покупки (наследования) и стоимостью на момент продажи. Если квартира была в собственности более трех лет, то налог не обязателен.