Какие документы нужны пенсионеру для уплаты налога на имущество в налоговую

Уплата налога на имущество является одной из финансовых обязанностей граждан России, в том числе и пенсионеров. В соответствии с законом, все собственники недвижимости должны уплачивать налог на имущество, если оно превышает определенную стоимость. Для пенсионеров это также актуально, и они должны готовить определенные документы для правильного учета и своевременной уплаты данного налога.

Во-первых, пенсионерам нужно подготовить документы, подтверждающие их право собственности на недвижимость, за которую они обязаны платить налог. Это может быть свидетельство о праве собственности на недвижимое имущество или договор аренды, если пенсионер является собственником сдаваемого в аренду жилья.

Во-вторых, пенсионерам придется подготовить сведения о стоимости имущества, за которое они обязаны уплачивать налог. В большинстве случаев эти сведения можно получить в управляющей компании или в Федеральной налоговой службе. Иногда приходится обращаться к независимому оценщику для определения рыночной стоимости имущества пенсионера.

- Документы для уплаты налога на имущество пенсионером:

- 1. Пенсионное удостоверение:

- 2. Свидетельство о праве собственности на имущество:

- Справка о доходах и имуществе

- Пенсионное удостоверение

- Свидетельство о праве собственности

- Налоговая декларация

- Паспорт гражданина РФ

- Личные данные

- Регистрационные данные

- Квитанции об оплате налога

- Вопрос-ответ:

- Могут ли пенсионеры получить налоговый вычет при уплате налога на имущество?

- Какие сроки уплаты налога на имущество для пенсионеров?

- Как производится расчет суммы налога на имущество для пенсионеров?

- Можно ли пенсионерам предоставить иные документы для уплаты налога на имущество, кроме перечисленных?

- Видео:

- Налоговые льготы: кому положены и как их оформить

Документы для уплаты налога на имущество пенсионером:

При уплате налога на имущество пенсионеру необходимо предоставить следующие документы:

1. Пенсионное удостоверение:

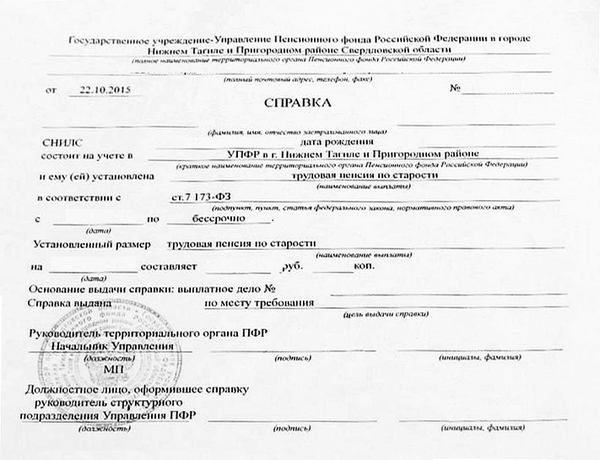

Официальный документ, подтверждающий факт получения пенсии и устанавливающий статус пенсионера.

2. Свидетельство о праве собственности на имущество:

Документ, подтверждающий право собственности на недвижимое или движимое имущество, за которое подлежит уплата налога.

Эти документы необходимо предоставить в налоговую службу для рассмотрения и расчета суммы налога на имущество, подлежащего уплате пенсионером.

Важно помнить, что каждый регион может иметь свои особенности и дополнительные требования к документам, поэтому перед предоставлением документов рекомендуется уточнить информацию в налоговой службе.

Справка о доходах и имуществе

В справке необходимо указать следующую информацию:

- Сумму пенсионных выплат, полученных пенсионером за прошедший год;

- Сведения о недвижимости, в том числе квартирах, домах, земельных участках;

- Сведения о движимом имуществе, например, автомобильном транспорте, специальной технике;

- Сведения о драгоценных металлах, сберегательных и банковских счетах, акциях и других ценных бумагах.

Справку можно получить в пенсионном фонде или в налоговой инспекции по месту жительства пенсионера. Обычно она заполняется по специальной форме и подписывается заявителем. В некоторых случаях возможно предоставление копий документов, подтверждающих право собственности на имущество.

В случае непредоставления или неправильного предоставления справки о доходах и имуществе, налоговые органы могут применить штрафные санкции или провести дополнительную проверку. Поэтому необходимо внимательно отнестись к составлению данного документа и предоставить всю необходимую информацию в полном объеме.

Пенсионное удостоверение

В ПУ указываются персональные данные пенсионера, такие как его ФИО, дата рождения, пенсионный номер и реквизиты пенсионного фонда, выдавшего удостоверение. Данные об имуществе и его стоимости чаще всего не указываются в ПУ, однако данная информация может быть необходима при заполнении налоговой декларации на имущество.

Пенсионное удостоверение выдается пенсионерам на основании заявления, поданного в соответствующий пенсионный фонд. Обычно ПУ выдается в письменной форме и имеет определенную срок годности. При утрате или повреждении ПУ необходимо обратиться в соответствующий пенсионный фонд для получения дубликата документа.

В случае необходимости представить пенсионное удостоверение для уплаты налога на имущество, пенсионер должен предоставить оригинал документа или его нотариально заверенную копию. При этом следует помнить, что удостоверение должно быть актуальным и действительным на момент подачи налоговой декларации.

Пенсионное удостоверение имеет большое значение при взаимодействии пенсионера с государственными организациями и предоставлении льгот, поэтому необходимо хранить его в надежном месте и избегать утраты или повреждения документа.

Свидетельство о праве собственности

Свидетельство о праве собственности выдается уполномоченным органом – Росреестром. Для его получения необходимо предоставить комплект документов, включающий:

- Заявление о выдаче свидетельства;

- Оригинал и копию документа, подтверждающего право собственности (договор купли-продажи, свидетельство о праве наследования и т.д.)

- Паспорт гражданина РФ;

- Документы, подтверждающие оплату государственной пошлины.

После подачи заявления и предоставления всех необходимых документов, Росреестр проводит проверку и выдает свидетельство о праве собственности. Данный документ является основным доказательством владения имуществом и требуется для уплаты налога на имущество по установленным законом срокам.

Налоговая декларация

Заполнение налоговой декларации – это важный этап процедуры уплаты налога на имущество. Декларация должна быть заполнена правильно и аккуратно, чтобы избежать возможных проблем с налоговой службой. Пенсионер должен указать все имеющиеся у него объекты недвижимости, автомобили и другое ценное имущество, а также предоставить документы, подтверждающие эту собственность.

Основные документы, которые нужны пенсионеру для заполнения налоговой декларации, включают:

- Паспорт или иной документ, удостоверяющий личность пенсионера;

- Свидетельство о регистрации объекта недвижимости;

- ПТС (паспорт транспортного средства) или иной документ, подтверждающий право собственности на автомобиль;

- Документы о доходах пенсионера и членов его семьи;

- Документы, подтверждающие наличие и стоимость другого ценного имущества, например, акций, драгоценностей или недвижимости за границей.

Пенсионер может обратиться за помощью к специалистам в налоговой службе или юристам, чтобы получить информацию о необходимых документах и подробные инструкции по заполнению налоговой декларации. Это поможет избежать ошибок и недоразумений при заполнении декларации и сэкономит время и нервы пенсионера.

Паспорт гражданина РФ

Паспорт гражданина РФ содержит следующие важные данные:

Личные данные

В паспорте указаны личные данные гражданина, такие как фамилия, имя и отчество, а также его дата рождения и место рождения. Эти данные необходимы для установления личности пенсионера и связывания его с имуществом, на которое начисляется налог.

Регистрационные данные

Также в паспорте указано место прописки или регистрации гражданина. Эти данные требуются для определения налоговой базы и правильного расчета суммы налога на имущество, так как налоговая ставка может зависеть от региональных особенностей.

Паспорт гражданина РФ является основным документом для подтверждения личности пенсионера и осуществления налоговых процедур. Без его предоставления невозможно осуществить уплату налога на имущество.

Квитанции об оплате налога

Чтобы получить квитанции об оплате налога, пенсионеру необходимо обратиться в налоговую инспекцию, где он может узнать о сумме налога, которую необходимо оплатить, а также получить специальные бланки квитанций. Обычно налоговая инспекция высылает квитанции на указанный адрес пенсионера или предоставляет возможность их получить лично.

После получения квитанций пенсионер должен внимательно проверить все данные, указанные в них. Если обнаружены какие-либо ошибки или несоответствия, необходимо незамедлительно обратиться в налоговую инспекцию для исправления. Для этого могут потребоваться дополнительные документы, подтверждающие правильность данных.

Когда все данные в квитанциях совпадают с информацией о налоге, указанной в уведомлении пенсионера, можно приступать к оплате налога. Обычно налоговые квитанции можно оплатить в любом отделении банка или почтовом отделении. Важно сохранить чек об оплате или получить подтверждение оплаты для дальнейшего использования.

Многие пенсионеры предпочитают использовать электронные способы оплаты налога, такие как интернет-банкинг или специальные платежные сервисы. В этом случае, пенсионеру необходимо следовать инструкциям, предоставленным банком или платежной системой, и внести данные из квитанции для оплаты.

Важно помнить, что квитанции об оплате налога должны быть сохранены в течение определенного времени. Если в будущем возникнут вопросы или споры по поводу оплаты налога, пенсионер сможет предоставить квитанции в качестве доказательства своей оплаты.

Вопрос-ответ:

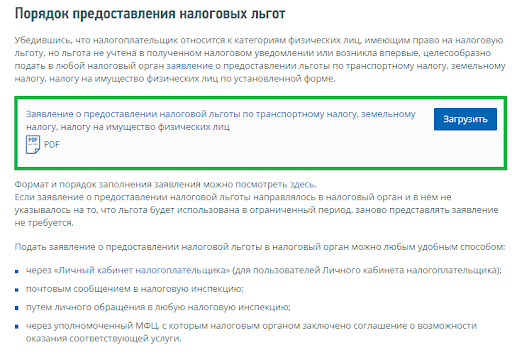

Могут ли пенсионеры получить налоговый вычет при уплате налога на имущество?

Да, пенсионеры имеют право на налоговый вычет при уплате налога на имущество. Для получения вычета необходимо предоставить решение об установлении налогового вычета.

Какие сроки уплаты налога на имущество для пенсионеров?

Сроки уплаты налога на имущество для пенсионеров устанавливаются в соответствии с законодательством РФ и могут различаться в зависимости от региона проживания. Обычно налог должен быть уплачен до 1 декабря текущего года.

Как производится расчет суммы налога на имущество для пенсионеров?

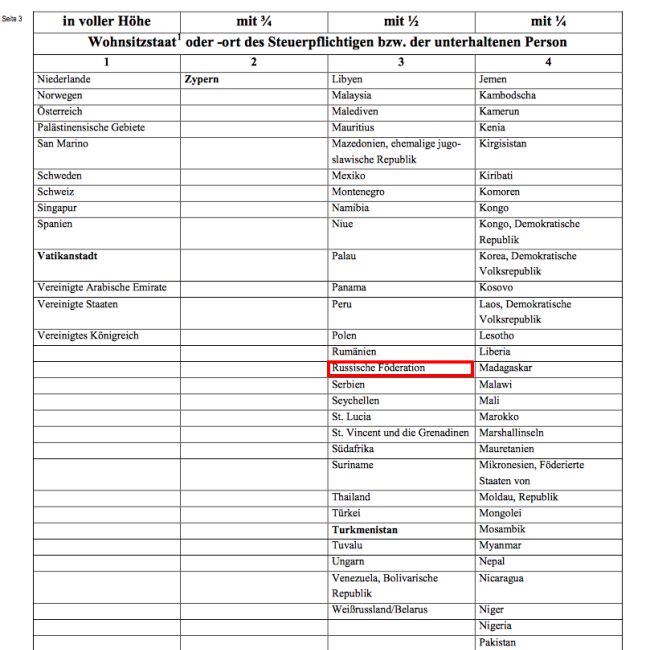

Расчет суммы налога на имущество для пенсионеров производится на основе кадастровой стоимости имущества и ставки налога, установленных местными органами власти. Количество и стоимость имущества влияют на итоговую сумму налога.

Можно ли пенсионерам предоставить иные документы для уплаты налога на имущество, кроме перечисленных?

Для уплаты налога на имущество пенсионеру обязательно нужно предоставить перечисленные документы, так как они являются основной базой для расчета налога. Однако, дополнительные документы могут понадобиться, если налог рассчитывается исходя из доходов пенсионера или если имеются особые условия и исключения, которые могут применяться к пенсионерам. В таких случаях рекомендуется обратиться в налоговую инспекцию для уточнения необходимых документов и условий.